2022年12月19日

あせって?アロケーション?

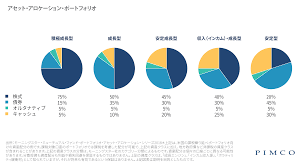

資産運用の世界では、アセットアロケーションという言葉が重要な位置を占めています。日本語では「資産配分」となります。

なぜ重要かというと、資産運用の結果に対して要因として最も影響があるものだからです。一般的な資産運用の成果の大部分を決める要因であるといっても、過言ではありません。

銀行や証券会社などで購入される公募の投資信託などでは、日本株を投資対象としたものは多くあります。もちろん、ユニークなテーマのファンドもあり、それはそれで存在価値はあるかもしれませんし、バリューやグロース、小型株といった特定のスタイルに注目するのも意味がないとは思いません。しかし、どのテーマやスタイルを選ぶかよりも日本株を買うかどうかという意思決定のほうが重要です。よく、TOPIXや日経平均といったベンチマークに勝ったとか負けたとかという議論もありますが、事実上多くのファンドは安定的にベンチマークに勝つのは、仕組み上、かなり困難であると思われますのでネット証券のノーロード(販売手数料がない)ファンドやコストの安いETFなどに投資するほうが(単純には)経済合理性はあるかと思われます。もっとも、多くの人間は経済合理性だけで物事を判断している訳ではないので一概には言えない部分はあるかと思われます。まあ、金融機関の窓口で資産運用のアドバイスを受けるのは、キャバクラで酒を飲むのと同様に「擬似恋愛」的な要素がありますが、あくまで「擬似」として楽しめるであれば、それでもいいでしょう。

やや話がそれたので、もとにもどしますが、資産運用の成果で最も重要な、「資産配分」で安定的かつ着実に成果を上げるということは至難の業であることも事実です。一昔前、タクティカル・アセット・アロケーション(TAA)やストラテジック・アセット・アロケーション(SAA)といった手法(?)ももてはやされましたが、結果として成果を上げたかどうかということも疑問があります。現実問題として、どの資産クラスが優位かということは事前にはわからないので、結論としては、いろいろ小難しいことを考えても、それほど意味はないような気もします。もっとも、分散投資を行うことにより、トータルのリスクを管理するという点では「教科書」的には意味はあるでしょうが、「教科書」の内容が通用する状況ばかりではないということは、過去に一時期存在した「想定外?」の(分散効果が効かない)市場環境でもわかるかと思います。

運用業界では、アロケーションを操作することが「無意味」であると認めてしまうと、仕事がなくなってしまうので、いろんな専門用語やセールストークを利用して「意味」があるように見えるように努力はしていると思います。

はい!結論としては、重要な要素であるものの、「単純」に成果を期待できる有力な手法は、現時点では存在しないということです。でも、資産運用のプロを自認するかた(?)であれば、顧客(もっとも、ニーズはことなるでしょうが)に対し、代替的なソリューションを提供することが必要ではないかと思います。